Sostegni bis automatici per 1,8 milioni di partite Iva. Come e quando arrivano i pagamenti

Sono stati disposti i pagamenti dei contributi a fondo perduto riconosciuti in via automatica dal Decreto Sostegni bis (art. 1 del Dl n. 73/2021) a favore degli operatori economici, colpiti dall'emergenza epidemiologica "Covid-19", già beneficiari del contributo previsto dal primo decreto Sostegni (Dl n. 41/2021). Si tratta, in particolare, di 1,77 milioni di bonifici – per un totale di circa 5 miliardi di euro – che, senza bisogno di nuove istanze, verranno accreditati direttamente sui conti correnti dei soggetti che avevano richiesto e ricevuto l’aiuto previsto dal primo decreto Sostegni. A questi bonifici si sommano inoltre circa 38mila crediti d’imposta, per circa 166 milioni di euro, che vengono riconosciuti, sempre in via automatica, agli operatori che avevano scelto questa modalità di erogazione.

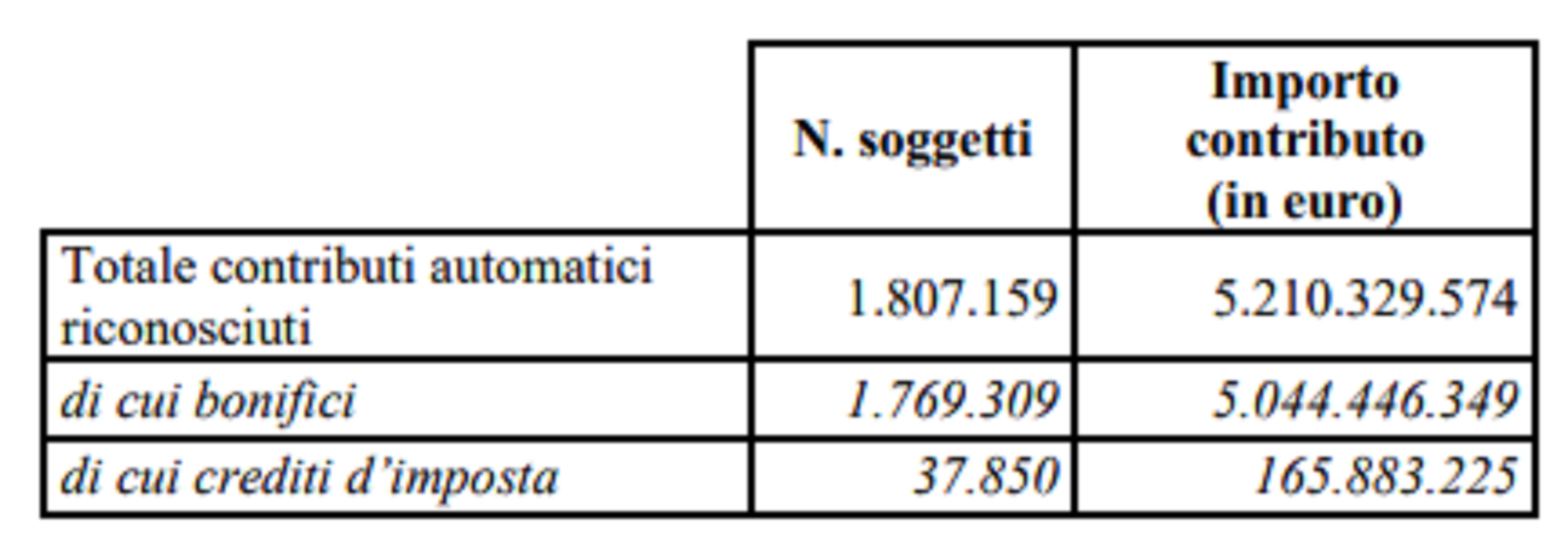

In totale sono quindi oltre 1,8 milioni i beneficiari del nuovo contributo automatico per un totale di 5,2 miliardi di euro, come riportato nel prospetto riepilogativo che segue:

Come arriva il nuovo sostegno

Il nuovo contributo viene corrisposto dall’Agenzia delle Entrate con la stessa modalità che il beneficiario aveva scelto per il precedente. Pertanto, se per il contributo a fondo perduto del primo decreto Sostegni si era optato per l’erogazione tramite bonifico postale o bancario, il contributo automatico del decreto Sostegni bis viene accreditato sullo stesso conto corrente bancario o postale. Se, invece, per il precedente contributo si era scelto l’utilizzo in compensazione, anche il nuovo contributo automatico del decreto Sostegni bis è riconosciuto sotto forma di credito d’imposta, che sarà utilizzabile in compensazione nel modello F24 con l’indicazione del codice tributo 6941 istituito con la risoluzione delle Agenzia delle Entrate n. 24/E del 12 aprile 2021. Il nuovo contributo automatico spetta esclusivamente ai soggetti con partita Iva attiva al 26 maggio 2021, data di entrata in vigore del decreto Sostegni bis, purché il precedente contributo non sia stato indebitamente percepito né restituito.

Fino a quando sono sospesi i pagamenti delle cartelle di Agenzia delle entrate Riscossione?

I provvedimenti legislativi emanati nel periodo di emergenza Covid-19 hanno differito al 30 giugno 2021 il termine “finale” di sospensione del versamento di tutte le entrate tributarie e non tributarie derivanti da cartelle di pagamento, avvisi di addebito e avvisi di accertamento affidati all’Agente della riscossione. Pertanto, i pagamenti sospesi sono quelli in scadenza dall’8 marzo 2020 (*) al 30 giugno 2021.

(*) per i soggetti con residenza, sede legale o la sede operativa nei comuni della c.d. “zona rossa” (allegato 1 del DPCM 1° marzo 2020), la sospensione decorre dal 21 febbraio 2020.

Ho una cartella, che mi è stata notificata tempo fa, scaduta dopo l’8 marzo 2020. Devo

pagarla per evitare le procedure di recupero ovvero i termini per il pagamento sono

sospesi?

I termini per il pagamento sono sospesi fino al 30 giugno 2021. Il versamento delle somme dovute dovrà essere effettuato entro il mese successivo al termine del periodo di sospensione ossia entro il 31 luglio 2021.

I pagamenti oggetto di sospensione, che dovranno essere eseguiti entro il 31 luglio 2021, vanno effettuati in unica soluzione?

Non necessariamente. Per le cartelle di pagamento in scadenza nel periodo di sospensione puoi anche richiedere una rateizzazione. Al fine di evitare l’attivazione di procedure di recupero da parte di Agenzia delle entrateRiscossione, è opportuno presentare la domanda entro il 31 luglio 2021.

Agenzia delle entrate-Riscossione può notificarmi nuove cartelle nel periodo di sospensione (dall’8 marzo 2020 al 30 giugno 2021)?

No. Nel periodo di sospensione - dall’8 marzo 2020 al 30 giugno 2021 - Agenzia delle entrate-Riscossione non ha notificato o notificherà alcuna cartella di pagamento, nemmeno tramite posta elettronica certificata (pec).

Ho una cartella notificata ante 2010 di importo residuo inferiore a 5 mila euro. Cosa prevede il “Decreto Sostegni” per lo “Stralcio”?

Trattandosi di una cartella riferita a carichi affidati all’Agente della riscossione dal 1° gennaio 2000 al 31 dicembre 2010, di importo residuo inferiore a 5 mila euro, la riscossione della stessa è sospesa. A tale riguardo, le modalità e le date dell’annullamento saranno definite da un decreto del Ministero dell’economia e delle finanze, da emanarsi entro 30 giorni dalla data di entrata in vigore della legge di conversione del “Decreto Sostegni”. Quali sono le agevolazioni previste per il pagamento delle rate in scadenza della

“Rottamazione-ter” e del “Saldo e stralcio”?

Il “Decreto Sostegni”, pur non modificando la data di scadenza delle singole rate contenute nell’originario piano di “Rottamazione-ter” (28 febbraio, 31 maggio, 31 luglio e 30 novembre) e “Saldo e stralcio” (31 marzo e 31 luglio), ha fissato nuovi termini entro cui poter effettuare il pagamento per mantenere i benefici della misura agevolativa:

• * il 31 luglio 2021 è il termine ultimo di pagamento delle rate in scadenza nell’anno 2020 della “Rottamazione-ter” e del “Saldo e stralcio”, precedentemente fissato al 1° marzo 2021 dal “Decreto Ristori” (DL n. 137/2020); possono usufruirne solo coloro che avevano effettuato tempestivamente i pagamenti di tutte le rate in scadenza nell’anno 2019;

• * il 30 novembre 2021 è il termine ultimo di pagamento di tutte le rate in scadenza nel 2021; possono usufruirne solo coloro che effettueranno tempestivamente il pagamento entro il 31 luglio 2021, di tutte le rate in scadenza nell’anno 2020.

Saranno considerati regolari, anche i pagamenti di tutte le rate della ”Rottamazione-ter” e/o del “Saldo e stralcio” effettuati nei 5 giorni successivi ai nuovi termini?

Sì. Il “Decreto Sostegni” considera tempestivi anche i versamenti eseguiti con un ritardo non superiore a 5 giorni rispetto al termine del 31 luglio 2021 (per le rate scadute nel 2020) e del 30 novembre 2021 (per le rate con scadenza 28 febbraio, 31 marzo, 31 maggio, 31 luglio e 30 novembre 2021) Anche per le rate dell’anno 2022 resta confermato il ritardo massimo di 5 giorni per il pagamento rispetto alla scadenza della rata, senza incorrere in sanzioni o perdere il beneficio della Definizione agevolata.

Non ho pagato le rate della “Rottamazione-ter” e/o del “Saldo e stralcio” in scadenza entro il 31 dicembre 2019 e pertanto si è determinata l’inefficacia della Definizione agevolata. Ora posso chiedere la rateizzazione del debito?

Sì. Il “Decreto Rilancio” ha previsto la possibilità di chiedere la rateizzazione (ex articolo 19 del DPR n. 602/1973) dei debiti oggetto di “Rottamazione-ter” o di “Saldo e stralcio” per i quali il contribuente ha perso il beneficio della Definizione agevolata, non avendo pagato entro i relativi termini le rate che erano in scadenza nell’anno 2019. Il “Decreto Ristori” ha esteso la possibilità di chiedere la rateizzazione (ex articolo 19 del DPR n. 602/1973) anche a coloro che avevano già perso i benefici delle misure agevolative della “prima Rottamazione” (DL n. 193/2016) e della “Rottamazione-bis” (DL n. 148/2017) non avendo pagato le rate in scadenza entro i termini previsti.

Ho un piano di rateizzazione in corso con rate che scadono nel periodo di sospensione. Per queste rate devo rispettare le scadenze di pagamento?

Il pagamento delle rate in scadenza dall’8 marzo 2020 al 30 giugno 2021 è sospeso. Queste rate devono essere versate comunque entro il 31 luglio 2021. Mantengono invece l’originaria data di pagamento le rate con scadenza successiva al 30 giugno 2021.

Durante il periodo di sospensione, Agenzia delle entrate-Riscossione prenderà in esame e tratterà le mie istanze di rateizzazione?

Sì. L’operatività di Agenzia delle entrate-Riscossione prosegue anche nel periodo di sospensione e pertanto tratterà le tue istanze e ti invierà i previsti riscontri.

Ho un piano di rateizzazione che alla data dell’8 marzo 2020 era ancora in essere, ma potrei avere difficoltà a corrispondere entro il 31 luglio 2021 tutte le rate in scadenza. È prevista qualche agevolazione?

Sì. Il “Decreto Rilancio” ha esteso da 5 a 10 il numero massimo delle rate, anche non consecutive, che comportano la decadenza del piano di rateizzazione in caso di mancato pagamento. Inoltre, il “Decreto Ristori” ha esteso tale agevolazione a tutti i piani di rateizzazione che verranno concessi a fronte di istanze presentate fino al 31 dicembre 2021.

Sono state introdotte delle agevolazioni per la presentazione delle richieste di rateizzazione?

Sì. Per le richieste di rateizzazione presentate a decorrere dal 30 novembre 2020 e fino al 31 dicembre 2021, il “Decreto Ristori” prevede che la temporanea situazione di obiettiva difficoltà deve essere documentata, ai fini della relativa concessione, solo nel caso in cui il debito complessivo oggetto di rateizzazione sia di importo superiore a 100 mila euro, in deroga alla soglia di 60 mila euro prevista dall’art. 19, comma 1 ultimo periodo, del DPR n. 602/1973.

Una volta ottenuto il piano di rateizzazione, le eventuali procedure esecutive in essere prima della data di presentazione dell’istanza di rateizzazione vengono automaticamente revocate?

Per i provvedimenti di accoglimento relativi a richieste di rateizzazione presentate a decorrere dal 30 novembre 2020, l’estinzione delle procedure esecutive precedentemente avviate si determina con il pagamento della prima rata del piano di rateizzazione a condizione che non si sia ancora tenuto l'incanto con esito positivo o non sia stata presentata istanza di assegnazione, ovvero il terzo non abbia reso dichiarazione positiva o non sia stato già emesso provvedimento di assegnazione dei crediti pignorati.

Ho una cartella i cui termini di versamento sono scaduti prima dell’8 marzo 2020. Agenzia delle entrate-Riscossione può attivare procedure cautelari o esecutive durante il periodo di sospensione?

No. Durante il periodo di sospensione, quindi fino al 30 giugno 2021, Agenzia delle entrate-Riscossione non attiverà alcuna nuova procedura cautelare (es. fermo amministrativo o ipoteca) o esecutiva (es. pignoramento).

Ho un fermo amministrativo già iscritto per una vecchia cartella. Come posso fare per chiedere la cancellazione o la sospensione del fermo amministrativo durante il periodo di sospensione?

Puoi pagare integralmente il debito oggetto di fermo amministrativo per ottenere la sua cancellazione oppure chiedere un piano di rateizzazione del debito e, pagando la prima rata, puoi ottenere la sospensione del provvedimento.

Ho subito il pignoramento dello stipendio prima dell’entrata in vigore del Decreto n. 34/2020. Il mio datore di lavoro continuerà ad effettuare la trattenuta nella misura prevista dalla legge?

Fino al 30 giugno 2021 sono sospesi gli obblighi derivanti dai pignoramenti presso terzi, effettuati dall’Agente della riscossione prima della data di entrata in vigore del Decreto n. 34/2020, se relativi a somme dovute a titolo di stipendio, salario, altre indennità relative al rapporto di lavoro o di impiego nonché a titolo di pensione e trattamenti assimilati. Pertanto, il datore di lavoro, nel periodo di sospensione, non deve effettuare le relative trattenute che riprenderanno, salvo l’eventuale pagamento del debito, a decorrere dal 1° luglio 2021.

Devo ricevere il pagamento di una prestazione professionale da parte di una Pubblica Amministrazione ma ho una cartella di pagamento scaduta di importo superiore a 5 mila euro. La Pubblica Amministrazione farà le verifiche presso l’Agente della riscossione e bloccherà il pagamento?

No. Nel periodo di sospensione dall’8 marzo 2020 (*) al 30 giugno 2021 le Pubbliche Amministrazioni non devono verificare la presenza di debiti non ancora pagati all’Agente della riscossione (articolo 48-bis del DPR n. 602/1973). Le verifiche eventualmente già effettuate, anche prima dell’inizio della sospensione, che hanno fatto emergere una situazione di inadempienza ma per le quali l’Agente della riscossione non ha ancora notificato l’atto di pignoramento, sono prive di qualunque effetto e le Amministrazioni Pubbliche procedono al pagamento a favore del beneficiario.

(*) per i soggetti con residenza, sede legale o la sede operativa nei comuni della c.d. “zona rossa” (allegato 1 del DPCM 1° marzo 2020), la sospensione decorre dal 21 febbraio 2020.

È possibile ricevere assistenza agli sportelli di Agenzia delle entrate-Riscossione durante l’emergenza COVID-19? Posso presentarmi direttamente o devo richiedere un appuntamento?

Gli sportelli di Agenzia delle entrate-Riscossione presenti sul territorio nazionale, sono aperti dal lunedì al venerdì, con orario dalle 8.15 alle 13.15. L’ingresso è consentito solo con appuntamento. È possibile fissare un appuntamento tramite il servizio “Trova lo sportello e prenota”, disponibile nell’area pubblica del portale e dell’App Equiclick senza necessità di pin e password.

Caricamento commenti